Vocabulario básico para entender los textos relacionados con la CRÍSIS, LA DEUDA, EL RESCATE Y LOS PROCESOS ECONÓMICOS ACTUALES

Activos tóxicos: Aunque hay muchas variedades de ellos, los activos tóxicos son fundamentalmente fondos de inversión de muy baja calidad que se crearon a partir de hipotecas a personas con solvencia económica baja y respaldados por viviendas o solares cuyo precio real difiere notablemente del precio especulativo con el que se lanzó. El valor actual de estos fondos de inversión es prácticamente cero o negativo.

Agencias de calificación: Las «agencias de calificación de riesgos», agencias de clasificación de créditos o agencias de rating son empresas que, por cuenta de un cliente, califican unos determinados productos financieros o activos ya sean de empresas, estados o gobiernos regionales (estados federados, comunidades autónomas). Sus notas o calificaciones valoran el riesgo de impago y el deterioro de la solvencia del emisor. Para ello utilizan modelos econométricos en los que usan distintas variables, como la deuda acumulada, la velocidad en devolverla, etc., que les sirven para valorar el potencial económico del sujeto analizado.

Es decir, estos datos informan, por ejemplo, si una inversión en un determinado producto financiero (letras del tesoro, bonos, acciones, etc.) es arriesgada, analizando la posibilidad de que el inversor cobre los intereses y de que recupere el dinero una vez vencido el producto. Los inversores, emisores, bancos de inversión, intermediarios y gobiernos son los que usan las valoraciones del riesgo de créditos. Para los inversores, las agencias de calificación proporcionan información sobre el riesgo que comporta una inversión. Normalmente cuando una entidad (gobierno, empresa, banco…) quiere emitir deuda o solicitar financiación, encarga a una agencia que la evalúe. Esta evaluación sirve a los inversores y prestatarios para marcar el tipo de interés al que concederían la financiación. Es por ello que en el mercado suelen coincidir los días en que los países solicitan deuda con los anuncios de calificación por parte de las agencias. Aunque hay más de 74 agencias de rating en el mundo, el mercado está controlado por tres grandes compañías que dominan aproximadamente el 90% del mercado, por lo que su funcionamiento es casi de oligopolio. Estas son Standard & Poor’s y Moody’s Investors Service, con sede en Estados Unidos, y Fitch Ratings, con sede tanto en Estados Unidos como en el Reino Unido.

Es importante destacar que parte de los accionistas de estas agencias son a su vez inversionistas que aprovechan las calificaciones que estas emiten para ganar billones de dólares y la experiencia nos ha enseñado que son capaces de falsear informes y utilizarlos en beneficio de determinadas políticas económicas.

Apalancamiento: En términos generales, el concepto de apalancamiento tiene que ver con el efecto que tiene el nivel de endeudamiento a la hora de invertir (es decir, invertir con dinero prestado), sobre la rentabilidad. Dicho de otra manera, el apalancamiento es la relación entre capital propio y el obtenido a crédito invertido en una operación financiera. Al reducir el capital inicial que es necesario aportar, se produce un aumento de la rentabilidad obtenida. El incremento del apalancamiento también aumenta los riesgos de la operación, dado que provoca menor flexibilidad o mayor exposición a la insolvencia o incapacidad de atender los pagos.

Artículo 135 (de la Constitución Española): Este artículo sufrió una reforma exprés (sin debate parlamentario previo y sin referendum) en el verano de 2011, en concreto en la madrugada del viernes 26 de Agosto de 2011, momento en el que el PSOE y el PP llegan a un acuerdo para este cambio Constitucional. Esta medida fue forzada por el Banco Central Europeo y el eje franco-alemán con el objetivo de «salvar a España de una intervención», según fuentes socialistas.

Con esta reforma se introduce y sacraliza el concepto de estabilidad presupuestaria mediante el que el pago de la deuda y sus intereses se coloca como prioritario sobre cualquier otro pago y/o gasto que deba hacerse o que el estado deba afrontar.

Reproducimos el referido artículo en el que la parte original constaba tan solo de lo señalado en negro y lo reformado en rojo, de forma que quedó así:

- 1. Todas las Administraciones Públicas adecuarán sus actuaciones al principio de estabilidad presupuestaria.

- 2. El Estado y las Comunidades Autónomas no podrán incurrir en un déficit estructural que supere los márgenes establecidos, en su caso, por la Unión Europea para sus Estados Miembros. Una Ley Orgánica fijará el déficit estructural máximo permitido al Estado y a las Comunidades Autónomas, en relación con su producto interior bruto. Las Entidades Locales deberán presentar equilibrio presupuestario.

- 3. El Estado y las Comunidades Autónomas habrán de estar autorizados por Ley para emitir deuda pública o contraer crédito. Los créditos para satisfacer los intereses y el capital de la deuda pública de las Administraciones se entenderán siempre incluidos en el estado de gastos de sus presupuestos y su pago gozará de prioridad absoluta. Estos créditos no podrán ser objeto de enmienda o modificación, mientras se ajusten a las condiciones de la Ley de emisión. El volumen de deuda pública del conjunto de las Administraciones Públicas en relación al producto interior bruto del Estado no podrá superar el valor de referencia establecido en el Tratado de Funcionamiento de la Unión Europea.

- 4. Los límites de déficit estructural y de volumen de deuda pública sólo podrán superarse en caso de catástrofes naturales, recesión económica o situaciones de emergencia extraordinaria que escapen al control del Estado y perjudiquen considerablemente la situación financiera o la sostenibilidad económica o social del Estado, apreciadas por la mayoría absoluta de los miembros del Congreso de los Diputados.

- 5. Una Ley Orgánica desarrollará los principios a que se refiere este artículo, así como la participación, en los procedimientos respectivos, de los órganos de coordinación institucional entre las Administraciones Públicas en materia de política fiscal y financiera. En todo caso, regulará: a) La distribución de los límites de déficit y de deuda entre las distintas Administraciones Públicas, los supuestos excepcionales de superación de los mismos y la forma y plazo de corrección de las desviaciones que sobre uno y otro pudieran producirse. b) La metodología y el procedimiento para el cálculo del déficit estructural. c) La responsabilidad de cada Administración Pública en caso de incumplimiento de los objetivos de estabilidad presupuestaria.

- 6. Las Comunidades Autónomas, de acuerdo con sus respectivos Estatutos y dentro de los límites a que se refiere este artículo, adoptarán las disposiciones que procedan para la aplicación efectiva del principio de estabilidad en sus normas y decisiones presupuestarias.

Ayuda Oficial al Desarrollo (AOD): es la asistencia financiera, en forma de donaciones o préstamos a bajo interés, proporcionada por organismos oficiales y públicos a países empobrecidos e instituciones multilaterales.

Balanza de pagos y balanza comercial: La balanza de pagos es el registro de las operaciones comerciales, de servicios y de movimientos de capitales llevadas a cabo por los residentes en un país con el resto del mundo durante un período determinado, normalmente un año. La balanza de pagos suministra información detallada sobre todas las transacciones entre residentes y no residentes de un país. Los saldos de los distintos componentes de la balanza de pagos (comercial, de bienes y servicios, y de rentas y transferencias de capital) aportan información acerca de la situación de un país con respecto al exterior.

Por su lado, la balanza comercial es el registro de las importaciones y exportaciones de bienes y mercancías de un país durante un período. Es la diferencia entre los bienes que un país vende al exterior y los que compra a otros países. La balanza comercial es positiva cuando el valor de las compras es menor que el de las ventas. Y es negativa cuando el valor de lo que se vende al exterior es menos que el de las compras. Cuando un país compra más de lo que vende (balanza comercial negativa) tiene que financiar la diferencia con préstamos (caso español).

Por el contrario, si vende más de lo que compra, puede prestar a otros con el excedente generado (caso alemán).

Banco Central Europeo (BCE): El objetivo principal del BCE es -supuestamente- mantener el poder adquisitivo de la moneda única y, de este modo, la estabilidad de precios en la zona euro, que comprende los 16 países de la UE que han adoptado el euro desde 1999. El BCE controla la oferta monetaria (es la única institución autorizada en emitir euro s) y, con ello, la evolución de los precios. El BCE es también responsable de fijar las grandes líneas y ejecutar la política económica y monetaria de la UE. Para ello, el BCE trabaja con el Sistema Europeo de Bancos Centrales (SEBC), que incluye a los 27 países de la UE. Sin embargo, solamente 16 de estos países han adoptado hasta ahora el euro, constituyendo así la «zona euro», y sus bancos centrales, junto con el BCE, forman el Eurosistema. En los últimos años el BCE se ha convertido también en prestamista de los países de la UE, al comprar bonos (en el mercado secundario) de los países miembros con dificultades.

s) y, con ello, la evolución de los precios. El BCE es también responsable de fijar las grandes líneas y ejecutar la política económica y monetaria de la UE. Para ello, el BCE trabaja con el Sistema Europeo de Bancos Centrales (SEBC), que incluye a los 27 países de la UE. Sin embargo, solamente 16 de estos países han adoptado hasta ahora el euro, constituyendo así la «zona euro», y sus bancos centrales, junto con el BCE, forman el Eurosistema. En los últimos años el BCE se ha convertido también en prestamista de los países de la UE, al comprar bonos (en el mercado secundario) de los países miembros con dificultades.

Con el estallido de la crisis financiera, el BCE ha realizado repetidamente préstamos a bajo tipo de interés (1 %) al sistema bancario privado de los países miembros, que luego los bancos utilizan gran parte de ellos en comprar deuda al alto interés que por ejemplo pone España en el mercado, últimamente por encima del 6 %. Buen negocio, ¿no?

Como es sabido el BCE se financia con dinero público de los ciudadanos que forman la zona Euro a través de los distintos Bancos Centrales de cada país.

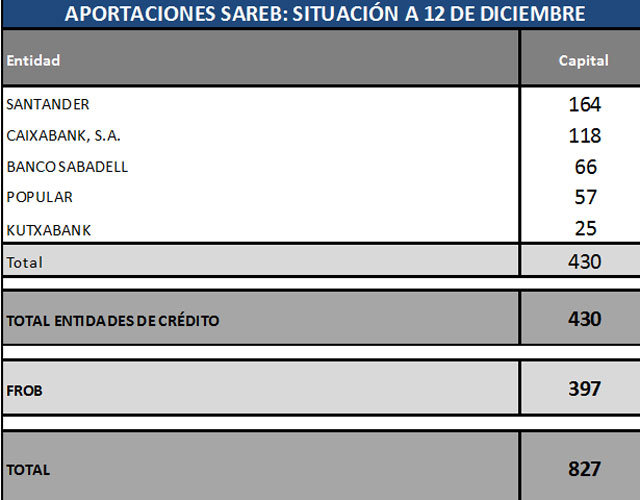

«Banco malo»: El popularmente conocido como “banco malo” o más propiamente «Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria, S. A.» con SAREB como acrónimo, no es realmente un banco, sino algo así como una gran agencia inmobiliaria y gestora de otros productos.

Se trata de una empresa semipública que compra las viviendas, solares, hipotecas incobrables etc., en definitiva los denominados activos tóxicos, que «contaminan» los balances de entidades financieras y que lógicamente quieren quitarse de encima.

Inicialmente se ha constituido así (en millones de euros):

Actualización a 26-2-2013: Sareb ha realizado hoy tres emisiones de deuda, por un importe total de 14.086,8 millones de euros, para cubrir el importe de los gastos del traspaso de los activos tóxicos de las entidades incluidas en el «grupo 2», Liberbank, BMN, CEISS y Caja3, previsto para el jueves.

La emisión de hoy se suma a la ampliación de capital de 1.200 millones de euros realizada el pasado 13 de febrero, y que permitió la entrada de nuevos accionistas, entre ellos Iberdrola y el Banco Caminos (entidad financiera para prestar servicio al Colegio de Ingenieros de Caminos), que aportaron 3,3 millones entre los dos.

La emisión de hoy se suma a la ampliación de capital de 1.200 millones de euros realizada el pasado 13 de febrero, y que permitió la entrada de nuevos accionistas, entre ellos Iberdrola y el Banco Caminos (entidad financiera para prestar servicio al Colegio de Ingenieros de Caminos), que aportaron 3,3 millones entre los dos.

Estas dos entidades y el resto de accionistas serán los encargados de suscribir la emisión de deuda de hoy, junto a nuevos inversores, como las aseguradoras Santa Lucía, Generali, Reale y Zurich.

Con esta ampliación de capital y con la nueva emisión de deuda subordinada, Sareb contará con unos recursos propios de 4.800 millones de euros.

Hace unas semanas, Sareb comenzó a vender activos inmobiliarios procedentes de las entidades nacionalizadas (Bankia, Banco de Valencia, Catalunya Banc y NCG Banco), que el organismo había recibido el pasado diciembre, y que sumaban 36.695 millones de euros.

Ahora le tocará el turno a las entidades del «grupo 2», es decir, las que han necesitado ayuda pública para cubrir sus necesidades de capital, que traspasarán entre todas unos 15.000 millones en activos.

Banco Mundial (BM): El Banco Mundial es la institución multilateral más grande e influyente por lo que respecta a la financiación para el desarrollo. Su actividad principal es otorgar préstamos a gobiernos de países empobrecidos para proyectos de desarrollo, reformas y gestión en la administración pública, construcción de grandes infraestructuras, explotación de recursos naturales (especialmente extracción de combustibles fósiles), «modernización» de la agricultura (industrialización y promoción del monocultivo para exportación), gestión ambiental, adaptación al cambio climático, desarrollo del sector financiero, promoción del sector privado o la aplicación de Planes de Ajuste Estructural, entre otros. El Banco Mundial se creó en la Conferencia Internacional de Bretton Woods, en 1944, juntamente con el FMI. En la actualidad está formado por 187 países, los cuales participan en la toma de decisiones del BM a través de los representantes de sus gobiernos. La toma de decisiones es profundamente antidemocrática, ya que los votos del país están en relación directa con el dinero que aporta cada país. El capital del banco procede de las contribuciones de sus países miembros, pero sus operaciones son financiadas principalmente por fondos que obtiene de los mercados financieros. El Banco Mundial se compone de tres partes principales: el Banco Internacional de Reconstrucción y Fomento (BIRF), que apoya principalmente a los gobiernos de los países de ingresos medios; la Asociación Internacional de Fomento (AIF), que presta solo a los gobiernos de los países de renta más baja; y la Corporación Financiera Internacional (CFI), que apoya e invierte en compañías del sector privado en los países empobrecidos.

Bretton Woods: Los acuerdos de Bretton Woods son las resoluciones de la conferencia monetaria y Financiera de las Naciones Unidas, realizada en el complejo hotelero de Bretton Woods, (Nueva Hampshire, USA), entre el 1 y el 22 de julio de 1944, donde se establecieron las reglas para las relaciones comerciales y financieras entre los países más industrializados del mundo. En él se decidió la creación del Banco Mundial y del Fondo Monetario Internacional y el uso del dólar como moneda internacional. Estas organizaciones se volvieron operativas en 1946. Bretton Woods trató de poner fin al proteccionismo del período 1914-1945, que se inicia en 1914 con la Primera Guerra Mundial. Se consideraba que para llegar a la paz tenía que existir una política librecambista, donde se establecerían las relaciones con el exterior.

En definitiva, el Tratado de Bretton Woods regulaba estrictamente el sistema monetario mundial, imponiendo tasas fijas de cambio entre las distintas divisas nacionales de aquellos países de mayor poder económico.

Broker: Un corredor o agente es el término en idioma castellano para definir al broker (en inglés), es decir, el individuo o firma que actúa como intermediario entre un comprador y un vendedor, usualmente cobrando una comisión. Además se encarga de asesorar y aconsejar sobre temas relacionados con el negocio. El oficio de agente normalmente requiere de una licencia para ejercer.

Burbuja financiera: Una burbuja financiera es el fenómeno que, debido a la especulación, se caracteriza por una subida anormal y prolongada del precio, por ejemplo de una acción de una compañía, de forma que dicho precio se aleja cada vez más del valor real, que le corresponde por las características de la empresa. El proceso especulativo lleva a nuevos compradores a comprar con el fin de vender a un precio mayor en el futuro, lo que provoca una espiral de subida continua. El precio de la acción alcanza niveles absurdamente altos hasta que la burbuja acaba estallando debido a que ya hay pocos candidatos para adquirirla y el precio cae estrepitosamente.

Burbuja inmobiliaria: Sobrevaloración de los bienes inmobiliarios, que en España y en Europa se inicia durante los años ochenta y es retomada con fuerza en el período 1999-2005 fomentada por desgravaciones fiscales, por la disponibilidad de liquidez de los bancos (gracias al crédito ofrecido desde bancos alemanes y franceses) y por los bajos tipos de interés que estos ofrecían tanto a familias como a empresas constructoras y promotores inmobiliarios. El precio de los inmuebles aumentaba y con ello aumentó la especulación. A partir de 2007/2008 el exceso de viviendas y el aumento de los tipos de interés hace bajar las ventas y, con ello, los precios. Con la crisis económica y la contracción del crédito a las empresas constructoras y promotoras, estalla la burbuja inmobiliaria, dejando en la quiebra a parte de estas empresas, más de dos millones de viviendas vacías, y el aumento de la morosidad por parte de las familias que no pueden hacer frente a las hipotecas.

CDO : Los CDO (Collaterized Debt Obligations u Obligación de Deuda Garantizada) son uno de los productos que se han situado en el epicentro de la burbuja crediticia que ha acabado en la crisis económica actual.

En definitiva, son un activo de papel que agrupa multitud de porciones de tipos de deuda muy diferentes y fueron la forma más común de los llamados «Vehículos Financieros Estructurados» que finalmente se convirtieron en «Activos Tóxicos».

CFD’s: Son las siglas de Contrato por Diferencia, y permite a los inversores (especuladores) participar en el movimiento de precios de los valores sin necesidad de tener en propiedad la acción subyacente. En pocas palabras, equivale a comprar o vender a crédito, desembolsando desde el 15% del valor de la acción subyacente.

Este desembolso podrá variar en el porcentaje de la inversión total, y se realiza en concepto de garantías. La mayor ¿ventaja? es que usted podrá beneficiarse de las fluctuaciones en el precio del subyacente.

Cuando el inversor desee cerrar su posición, obtendrá como beneficio o pérdida la diferencia entre el precio de compra y el de venta, del mismo modo que si hubiese adquirido las acciones en el mercado secundario y posteriormente las hubiese vendido o viceversa. O sea: es comprar sin tener el dinero y vender sin tener los valores. Típico ejemplo de apalancamiento financiero.

(Ver «Venta a corto»)

Club de Londres: Es el club que agrupa a entidades acreedoras de carácter privado. Al igual que el Club de París carece de personalidad jurídica o reglas estrictas. Sin embargo, al contrario del Club de París, que existe físicamente y en el que se mantienen reuniones periódicas, el Club de Londres hace referencia a un convencionalismo entre entidades privadas para identificar todo el proceso de renegociación de la deuda de un país con la banca internacional.

Club de París: Agrupa al conjunto de países acreedores que se reúnen para coordinar políticas de renegociación de deuda de los países empobrecidos. No tiene estatutos, ni personalidad jurídica, ni instituciones que lo controlen.

Los acuerdos se consiguen en base a las normas que aprueban los países acreedores. Las negociaciones se llevan a cabo entre un país deudor y todos sus países acreedores. El primer encuentro que se realizó para reestructurar la deuda de un país fue con Argentina en 1956. Desde entonces, el Club de París ha realizado más de 350 acuerdos con más de 70 países.

Compañía Española de Seguros de Crédito a la Exportación (CESCE): Es la aseguradora oficial del Estado español. Su objeto social es la cobertura de riesgos en operaciones de crédito a la exportación. La actividad tiene una doble vertiente; por una parte, ofrece una cobertura de riesgo comercial, como lo hacen otras compañías del sector. Por otra, cubre otro tipo de riesgo que no es cubierto por las compañías aseguradoras privadas; se trata de un riesgo político o riesgo país.

Condonación (de la deuda): La condonación , en Derecho, es el acto jurídico mediante el cual una persona que es acreedora de otra decide renunciar a su derecho frente a la otra, liberando del pago al deudor con lo que queda extinguida la obligación de éste.

(ver también Quita)

Contrato de futuros: Un contrato de futuros es un contrato o acuerdo que obliga a las partes contratantes a comprar o vender un número determinado de bienes o valores (activo subyacente) en una fecha futura y determinada y con un precio establecido de antemano.

Los contratos de futuros son una categoría dentro de los contratos de derivados y se negocian en el Mercado de Futuros.

Existen dos motivos por los cuales alguien puede estar interesado en contratar un futuro:

- Operaciones de cobertura: La persona tiene o va a tener el bien subyacente en el futuro (petróleo, gas, naranjas, trigo, etc.) y lo venderá en un futuro. Con la operación quiere asegurar un precio fijo hoy para la operación de mañana.

- Operaciones especulativas: La persona que contrata el futuro sólo busca especular con la evolución de su precio desde la fecha de la contratación hasta el vencimiento del mismo.

(ver Derivados financieros)

Copago: En principio, copago debe significar pagar una parte de algo, pagarlo entre varios. En sanidad el copago, que algunos defienden, en realidad debería llamarse «repago» ya que la sanidad ya la hemos pagado entre todos mediante nuestros impuestos. Instaurar un repago a la asistencia sanitaria representa una penalización al que está enfermo, inequidad, ya que penaliza más al crónico, a la gente mayor y a personas con menor poder económico. Actualmente ya existe un «repago» (del 40 %) en los medicamentos adquiridos por las personas laboralmente activas (no los pensionistas). De adoptarse un repago, podría ser a través de pagar una cantidad por ir a visitarse con el médico de familia o ir directamente a urgencias o al especialista sin volante de derivación del médico de primaria. La gestión de este repago sería complicada y cara, y finalmente se ingresaría lo recaudado en la tesorería general de la Seguridad Social. En realidad el repago en medicamentos no ha conseguido nunca detener el creciente gasto en farmacia.

Créditos FAD: Los créditos del Fondo de Ayuda al Desarrollo (FAD) son un instrumento de la política española de cooperación al desarrollo. El FAD es un fondo, sin personalidad jurídica propia, que permite otorgar créditos bilaterales de tipo concesional, en condiciones de ayuda a países de la periferia, ligados a la adquisición por el país beneficiario de bienes y servicios españoles.

Decrecimiento: El decrecimiento es una corriente de pensamiento político, económico y social favorable a la disminución regular controlada de la producción económica con el objetivo de establecer una nueva relación de equilibrio entre el ser humano y la naturaleza, pero también entre los propios seres humanos. Rechaza el objetivo de crecimiento económico en sí del liberalismo y el productivismo.

Uno de sus ideólogos es el economista francés Serge Latouche quien afirma la consigna del decrecimiento tiene como meta, sobre todo, insistir fuertemente en abandonar el objetivo del crecimiento por el crecimiento, […] En rigor, convendría más hablar de «acrecimiento», tal como hablamos de «ateísmo».

Los partidarios del decrecimiento proponen una disminución del consumo y una producción controlada y racional, permitiendo respetar el clima, los ecosistemas y los propios seres humanos. Esta transición se realizaría mediante la aplicación de principios más adecuados a una situación de recursos limitados: escala reducida, relocalización, eficiencia, cooperación, autoproducción (e intercambio), durabilidad y sobriedad. En definitiva, y tomando asimismo como base la simplicidad voluntaria, buscan reconsiderar los conceptos de poder adquisitivo y nivel de vida.

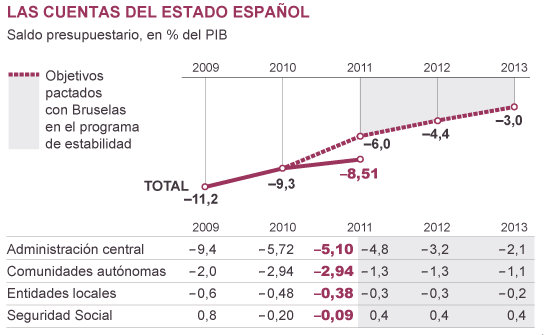

Déficit: Un déficit, ya sea en dinero, comida o cualquier otra cosa, es una situación de diferencia negativa de ese bien. Hablamos de déficit fiscal, déficit presupuestario o déficit público, cuando se describe la situación en la cual los gastos realizados por el Estado y el resto de administraciones públicas, en un determinado período, normalmente un año, superan a sus ingresos. Los ingresos se dan principalmente a través de los impuestos, y distinguimos fundamentalmente entre dos tipos, que veremos en su apartado.

Derivados financieros: Un derivado financiero o instrumento derivado es un producto financiero cuyo valor se basa en el precio de otro activo. El activo del que depende toma el nombre de activo subyacente, por ejemplo el valor de un futuro sobre el oro se basa en el precio del oro. Los subyacentes utilizados pueden ser muy diferentes, acciones, índices bursátiles, valores de renta fija, tipos de interés o también materias primas.

(Ver Contrato de Futuros)

Desarrollo sostenible: Los términos desarrollo sostenible, desarrollo perdurable y desarrollo sustentable se aplican al desarrollo socioeconómico, y su definición se formalizó por primera vez en el documento conocido como Informe Brundtland (1987), fruto de los trabajos de la Comisión Mundial de Medio Ambiente y Desarrollo de Naciones Unidas, creada en Asamblea de las Naciones Unidas en 1983. Dicha definición se asumió en el Principio 3º de la Declaración de Río (1992).

Es a partir de este informe cuando se acotó el término inglés sustainable development, y de ahí mismo nació la confusión entre si existe o no diferencia alguna entre los términos desarrollo sostenible y desarrollo sustentable. A partir de la década de 1970, los científicos empezaron a darse cuenta de que muchas de sus acciones producían un gran impacto sobre la naturaleza, por lo que algunos especialistas señalaron la evidente pérdida de la biodiversidad y elaboraron teorías para explicar la vulnerabilidad de los sistemas naturales.

El ámbito del desarrollo sostenible puede dividirse conceptualmente en tres partes: ecológico, económico y social. Se considera el aspecto social por la relación entre el bienestar social con el medio ambiente y la bonanza económica. El triple resultado es un conjunto de indicadores de desempeño de una organización en las tres áreas.

Deben satisfacerse las necesidades de la sociedad como alimentación, ropa, vivienda y trabajo, pues si la pobreza es habitual, el mundo estará encaminado a catástrofes de varios tipos, incluidas las ecológicas. Asimismo, el desarrollo y el bienestar social, están limitados por el nivel tecnológico, los recursos del medio ambiente y la capacidad del medio ambiente para absorber los efectos de la actividad humana.

Ante esta situación, se plantea la posibilidad de mejorar la tecnología y la organización social de forma que el medio ambiente pueda recuperarse al mismo ritmo que es afectado por la actividad humana.

Desregulación: Lo que conocemos como desregulaciones del sector financiero, que es el inicio de los estragos causados actualmente en la economía mundial, tiene su origen en la retirada unilateral de los EE. UU. del tratado de Bretton Woods, el 15 de agosto de 1971. Esta medida se debió principalmente al desequilibrio de EE. UU. en su balanza de pagos, intensificado por la guerras en Indo-China. En aquella época, EE. UU. pasaba de ser el mayor acreedor del mundo, con superávits en su balanza de pagos durante las décadas de los 50 y los 60, a ser uno de los países más endeudados del mundo

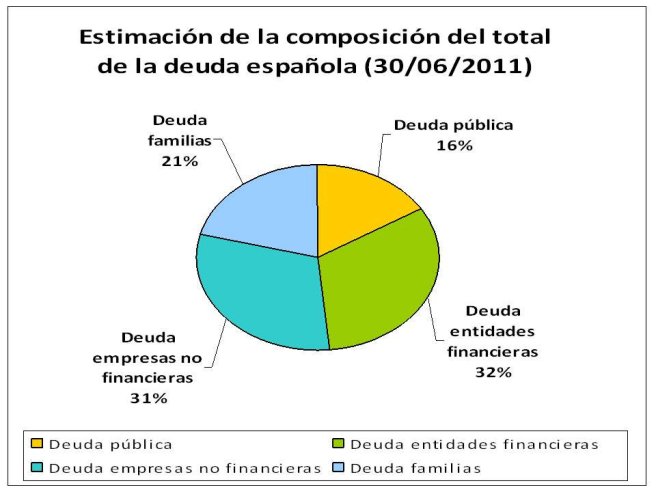

Deuda (1): La deuda, en su conjunto, tanto pública como privada ha crecido enormemente en los últimos quince años. Las nefastas políticas monetarias, la desregulación financiera y las sucesivas reducciones de impuestos, nos han llevado a ello.

España, a finales de 2011 tenía niveles de deuda soberana (pública) , que no superaban el 70% del PIB, un nivel parejo al de 1996, cuando no preocupaba en absoluto. Se trataba de una deuda pública, todavía, con un nivel bajo-moderado.

La deuda pública española, con relación a su PIB era de las más bajas de los países de la zona euro. Tal era el caso de Francia (82%), Alemania (83%), Portugal (93%), Irlanda (96%), Bélgica (97%), Italia (119%) o Grecia (143%), a pesar de que el máximo admitido sería del 60%. La media de la UE era del 80% y la de la zona euro del 85%.

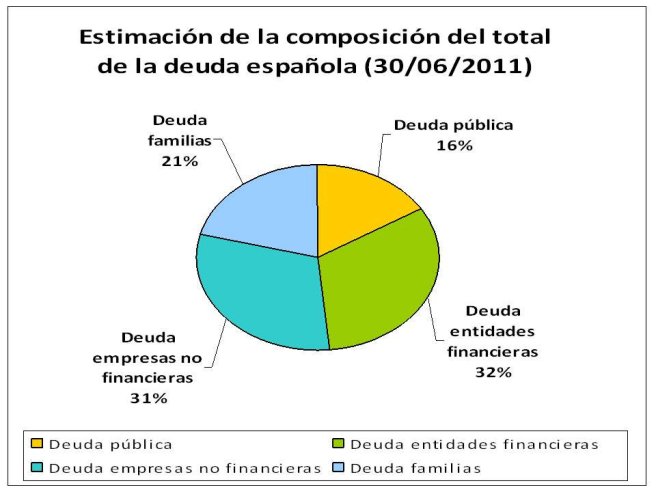

Como podemos ver en el gráfico, el volumen de la deuda pública, era apenas el 16 % del total.

Entonces, ¿cual es el problema?. Pues el problema es que en España, tras abrazar el credo neoliberal, se está  transformando la deuda privada en pública. ¿De qué forma?. Saneando a la banca -que es quien más deuda acumula- con dinero público sustraído de las políticas y servicios sociales que el estado está obligado a prestar, de forma que los impuestos de la ciudadanía se desvían a este perverso fin.

transformando la deuda privada en pública. ¿De qué forma?. Saneando a la banca -que es quien más deuda acumula- con dinero público sustraído de las políticas y servicios sociales que el estado está obligado a prestar, de forma que los impuestos de la ciudadanía se desvían a este perverso fin.

Deuda (2) (pública vs privada, externa vs interna, neta vs bruta): Cuando un país tiene déficit público o cuando requiere de recursos adicionales para financiar un gasto no previsto o presupuestado, acude al recurso del endeudamiento. De la misma manera, cuando las familias, empresas o bancos requieren recursos adicionales, acuden al endeudamiento privado.

La deuda de un país es la suma de la deuda del sector público y la del sector privado. Así, llamamos deuda pública cuando quien la contrae es una administración pública (sea el gobierno central o los gobiernos autonómicos, diputaciones, ayuntamientos…). La deuda privada es la que contrae una persona física o jurídica privada, es decir, familias, empresas o entidades bancarias.

La deuda externa es la que las administraciones públicas y los actores privados deben a acreedores en el exterior. La deuda interna es la que deben a acreedores del propio país (principalmente bancos y tenedores de bonos).

La deuda neta es la diferencia entre los créditos recibidos (lo que debes a terceros) menos los créditos prestados (lo que a uno le deben), mientras que la deuda bruta tan solo incluye los créditos recibidos.

La deuda pública, tanto interna como externa, se puede contraer con acreedores públicos (con instituciones financieras internacionales, como el Banco Mundial, el FMI o el Banco Central Europeo, o con otros estados) o con acreedores privados (a través de créditos de bancos privados o de emisión de bonos en los mercados financieros).

Las modalidades habituales de DEUDA PÚBLICA, mediante las cuales, transcurridos los plazos se deben devolver el capital más el interés acordado en la emisión, son:

- Letras del Tesoro, es la deuda pública que se emite a corto plazo, menos de un año.

- Bonos del Estado, la deuda a medio plazo, hasta 5 años.

- Obligaciones del Estado, la deuda a largo plazo, más de 5 años.

Deuda a corto plazo: Deuda que vence en un año o menos.

Deuda a largo plazo: La deuda a largo plazo está asociada con préstamos que tienen un vencimiento original o prorrogado de más de un año. Está compuesta por la deuda pública, la deuda garantizada públicamente y la deuda externa privada no garantizada.

Deuda bilateral: Es la deuda contraída por el gobierno de un país con otro gobierno de otro país.

Deuda de Carbono: Parte de la ´Deuda Ecológica´ que el Norte debe al Sur debido al exceso de emisiones de gases que aumentan el efecto invernadero, provocando el cambio climático, como el bióxido de carbono (CO2), el metano (CH4), o el óxido nitroso (N2O). En particular es debido al sobreuso que los países industrializados hacen de la capacidad natural que tienen la atmósfera y la biosfera para absorber estos gases.

Deuda ecológica: Es la deuda contraída por los países industrializados con los demás, a causa del expolio -histórico y presente- de los recursos naturales, los impactos ambientales exportados y la libre utilización del espacio ambiental global para depositar los residuos.

Deuda española (en 2012): La deuda «pública» cerró el año 2012 en 882.339 millones de euros, según datos del Banco de España. El nivel de pasivo -a falta de conocer la cifra definitiva del PIB nominal- superó el 83% del PIB. Hay que remontarse a los años 1910-1912 para encontrar cifras similares.

La deuda pasó de 736.468 millones en 2011 a 882.339 millones en 2012. Un incremento de 145.871 millones o, lo que es lo mismo, 400 millones de euros al día. Estas cifras estratosféricas ilustran la situación excepcional que atraviesan las finanzas públicas. Parte de esto se explica por el «plan de pago a proveedores» que puso en marcha el Gobierno para saldar la deuda comercial de ayuntamientos y comunidades supuso casi 28.000 millones más de deuda, pero el rescate bancario procedente de Bruselas y articulado a través del Fondo de Reestructuración Ordenada Bancaria (FROB), sumó casi 40.000 millones adicionales. Buena parte de este importe se recibió en diciembre, mes en que la deuda pública se incrementó en 52.068 millones. Nunca antes se había generado tanto volumen de pasivo en un solo mes.

Y, a pesar de todo, España mantiene un endeudamiento inferior todavía a la media europea y a otros países como Italia, Francia, Reino Unido, Grecia, Irlanda o Portugal. En cualquier caso, lo preocupante en el caso español es el rápido crecimiento del endeudamiento. En un solo año, el nivel de pasivo ha aumentado en 14,2 puntos de PIB (del 69,3% del PIB al 83,5% del PIB). Desde 1880, solo en dos ocasiones, en 1921 y en 1946, se registró un incremento superior. Y todo ello se produce en un momento en que los mercados miran con recelo a España. De hecho, el crédito está cerrado a cal y canto para algunas comunidades autónomas, cuya capacidad para pagar sus deudas depende de la ayuda del Estado.

La deuda privada sigue siendo superior a la pública, sin embargo, algunos analistas alertan que las elevadas necesidades de financiación de la Administración provoca que el sector público monopolice el mercado de crédito en detrimento de empresas y familias. Es lo que los expertos efecto crowding-out o efecto expulsión.

Y, a corto plazo, todo apunta que el nivel de endeudamiento público seguirá aumentando en la medida en que Estado, comunidades, ayuntamientos y Seguridad Social seguirán gastando más de lo que ingresan. De hecho, en los Presupuestos Generales del Estado, el Gobierno previó que la deuda pública llegaría el 85,8% del PIB en diciembre de 2013, un nivel que casi se alcanzó en 2012.

Por otra parte, el aumento de la deuda pública está disparando el gasto en intereses, el único capítulo que sube de forma notable en los presupuestos del Estado, de las comunidades y de los ayuntamientos. En un momento de restricciones del gasto público, cuanto más dinero se destina al servicio de la deuda, menos recursos quedan para otras partidas como sanidad, educación o inversiones productivas. Además, -recordemos- el pago de los intereses de la deuda tiene prioridad sobre cualquier otro capítulo de gasto. Así lo estableció la reforma constitucional que el Gobierno de José Luis Rodríguez Zapatero pactó con el Partido Popular en agosto de 2011.

Deuda externa: Conjunto de obligaciones vencidas y no pagadas. La deuda externa de los países en desarrollo puede ser de tres tipos: la deuda que tiene contraída con las instituciones financieras internacionales, o deuda multilateral; la deuda frente a entidades financieras privadas de otros países, o deuda privada; y finalmente, la deuda frente a otros estados, o deuda bilateral.

Deuda histórica: Es la enorme deuda que los países del norte deben a los países del sur por todas las riquezas expoliadas durante los siglos de la larga noche colonial.

Deuda ilegítima: Las deudas ilegítimas son aquellas que proceden de préstamos que, por como fueron concedidos, gestionados, y en aquello que financian, de forma directa o indirecta, atentan contra la dignidad de la vida de los ciudadanos y ponen en peligro la convivencia pacífica entre los pueblos. Son las deudas que se derivan de acuerdos financieros que (o bien en la contratación o renegociación, o bien en lo que establecen, en lo que financian o en los impactos que causan) violan los derechos humanos o los principios de derecho internacional reconocidos por las naciones del mundo y que rigen las relaciones entre los estados y entre los pueblos.

La deuda externa, sin embargo, también puede ser considerada ilegítima en su globalidad, en tanto que mecanismo de dominación y empobrecimiento, que perpetúa unas relaciones ricos-pobres injustas y desiguales, que responde fundamentalmente a los intereses de los acreedores y, en concreto, de las élites económicas (en el Norte y en el Sur).

Deuda multilateral: Es la deuda contraída con el Banco Mundial (BM), el Fondo Monetario Internacional (FMI) y los Bancos Regionales de Desarrollo.

Deuda odiosa: En el marco de lo que definimos como deudas ilegítimas, podemos distinguir aquellas que la doctrina y la jurisprudencia internacional denominan deudas odiosas. La conceptualización de la deuda odiosa es el resultado de lo que han dicho jueces y árbitros internacionales en la resolución de litigios en los que se cuestionaba la obligación de pagar una deuda pública cuando un Estado o gobierno que sucedía a otro la heredaba. Estos litigios se caracterizan porque en ellos se resolvió, con fundamento en principios de derecho y justicia, que tales deudas son repudiables y por lo tanto nulas o inexistentes. Alexander Sack definió la deuda odiosa en 1927 de la siguiente manera:

Si un poder despótico o similar, contrae una deuda no para las necesidades de la población y los intereses del Estado, sino para fortificar su régimen, para reprimir a la población que combate, etc., esta deuda es odiosa para la población de todo el Estado […]. Esta deuda no es obligatoria para la nación; es una deuda del régimen, deuda personal del poder que la contrajo, por consiguiente la deuda cae con la caída de ese poder.

Deuda privada: Son los créditos contratados con acreedores privados, cualesquiera que sea el prestamista.

Deuda soberana: En general* es lo mismo que deuda pública y se entiende por ello al conjunto de deudas que mantiene un  Estado frente a los particulares u otro país. Constituye una forma habitual de obtener recursos financieros por el estado o cualquier poder público, materializada normalmente mediante emisiones de títulos de valores. Es además un instrumento que usan los Estados para resolver el problema de la falta puntual de dinero, por ejemplo:

Estado frente a los particulares u otro país. Constituye una forma habitual de obtener recursos financieros por el estado o cualquier poder público, materializada normalmente mediante emisiones de títulos de valores. Es además un instrumento que usan los Estados para resolver el problema de la falta puntual de dinero, por ejemplo:

– Cuando se necesita un mínimo de tesorería (dinero en caja) para afrontar los pagos más inmediatos.

– Cuando se necesita financiar operaciones a medio y largo plazo, fundamentalmente inversiones.

La deuda pública se define como un instrumento financiero de naturaleza pasiva para el ente público emisor (Estado, Autonomía, Departamento, Municipio, etc.) que busca en los mercados nacionales o extranjeros captar fondos bajo la promesa de futuro pago y una rentabilidad fijada por una tasa en los tiempos estipulados por el bono.

* Esta es una definición económica para los «estados soberanos», condición en la que no está incluida España ni el resto de los países de la UE ya que no sisponen de «soberanía» para regular su política monetaria que como sabemos está subordinada a la UE.

Dinero: Es un medio de cambio generalmente aceptado para el pago de bienes y servicios y la amortización de deudas. El dinero también sirve como medida del valor para tasar el precio económico relativo de los distintos bienes y servicios.

Como es conocido, en la antigüedad, las transacciones económicas no se saldaban con dinero. Cuando alguien quería adquirir cierta cantidad de un bien tenía que pagarlo en especie con otro bien. Estas transacciones económicas se efectuaban en forma de trueque o intercambio de un bien por otro, siendo una forma de intercambio efectiva ya que se intercambiaban pocos productos. Todos los miembros de la sociedad eran prácticamente autosuficientes, de manera que raras veces necesitaban productos que no producían ellos mismos. Cuando la sociedad se transformó y sus miembros fueron cada vez más especializados e interdependientes, el número de bienes y servicios aumentó y el sistema de trueque comenzó a fallar.

En la realización del trueque se requería una coincidencia temporal de eventos difícil de lograr, por ejemplo, si un individuo quería obtener un bien «A» a cambio de su bien «B» tenía que encontrar a otro que quisiera cambiar su bien «B» por el «A».

Otro problema que presentaba el trueque era el de las equivalencias entre los productos que se tenían y se querían intercambiar; para solucionar este problema en pueblos aledaños a los ríos Tigris y Eúfrates se creó una especie de banco, que funcionaba en los templos, allí las personas depositaban sus productos para recibir otros a cambio, de acuerdo a la cantidad dada, el producto requerido y la equivalencia entre ambos.

Los elementos de intercambio fueron posteriormente remplazados por monedas de metal de alto valor debido a la necesidad de buscar algo que fuese o representara un símbolo de valor, y los trueques se pudieran desplazar en el tiempo. De esta forma pudieron utilizar este símbolo para medir los precios de todas las cosas.

El dinero tuvo su contravalor equivalente en elementos apreciados y en oro hasta la ruptura del Patrón Oro en 1971 como una de las primeras medidas de desregulación que abrirían las compuertas al neoliberalismo que actualmente nos asola.

Economía del bien común: (En el original alemán Gemeinwohl-Ökonomie), es un proyecto económico abierto a las empresas y promovido por el economista austríaco Christian Felber que pretende implantar y desarrollar una verdadera economía sostenible y alternativa a los mercados financieros en la que necesariamente tienen que participar las empresas.

- Principios de la Economía del Bien Común

La economía del bien común se debe regir por una serie de principios básicos que representan valores humanos: confianza, honestidad, responsabilidad, cooperación, solidaridad, generosidad y compasión, entre otros.

Para los defensores de la economía del bien común aquellas empresas que les guíen esos principios y valores deben obtener ventajas legales que les permitan sobrevivir a los valores del lucro y la competencia actuales.

La economía real actual se mide el éxito económico con valores o indicadores monetarios como el producto interior bruto y los beneficios que dejan fuera a los seres humanos y al medio en el que vivimos. Estos indicadores no nos dicen nada sobre si hay guerra, se vive en una dictadura, si sobreexplotamos el medio, si se respetan los derechos humanos, etc. De la misma manera una empresa que tenga beneficios no nos indica nada sobre las condiciones de sus trabajadores ni sobre lo que produce ni como lo produce.

El balance del bien común mide como una empresa vive: la dignidad humana, la solidaridad, la justicia social, la sostenibilidad ecológica, la democracia con todos sus proveedores y clientes.

Finalmente, la evaluación de esos valores podrá permitir al consumidor escoger los productos.

Asimismo Felber propone un límite a la propiedad privada y a la herencia.

ELA, (emergency liquidity assistance): o provisión de liquidez de emergencia, son unas líneas de liquidez consideradas de emergencia, que el BCE concede a los bancos de la eurozona.

Las entidades de crédito de la zona del euro pueden recibir crédito del banco central no solo a través de las operaciones de política monetaria sino también, de forma excepcional, a través de la provisión urgente de liquidez (emergency liquidity assistance, ELA).

La responsabilidad para la provisión urgente de liquidez corresponde al BCN o a los BCN que corresponda, lo que implica que habrán de asumir los costes y los riesgos que pudieran derivarse de la provisión urgente de liquidez.

Aumento de la ELA a los bancos griegos en los primeros meses de 2015:

Escuela de Chicago: La Escuela de Economía de Chicago es una escuela de pensamiento económico partidaria del libre mercado, que se originó en la Universidad de Chicago a mediados del siglo XX. Fue liderada históricamente por George Stigler (Premio Nobel de Economía en 1982) y Milton Friedman (Premio Nobel de Economía en 1976). Dentro de la economía de mercado el pensamiento económico de esta escuela se encuentra en contradicción a las teorías de la síntesis clásico-keynesiana. En la metodología, sus estudios suelen estar más basados en el uso de estadística antes que en la teoría.

La teoría macroeconómica de Chicago rechazó el Keynesianismo a favor de monetarismo hasta mediados de la década de 1970, cuando se convirtió en nueva macroeconomía clásica en gran medida basado en la Teoría de las expectativas racionales Economistas de Chicago aplicaron esa asunción a otras áreas de la economía, tales como finanzas, lo que produjo la influyente Hipótesis de eficiencia de los mercados.

Las teorías de la Escuela de Chicago están detrás de muchas de las políticas del Banco Mundial y del Fondo Monetario Internacional; instituciones que se caracterizan por su apoyo al llamado Consenso de Washington. Aparte de instituciones internacionales, muchos países también comenzaron a tomar en cuenta esa posición económica a partir de los años 1980, siendo la década de los 1990 el periodo de mayor auge de sus teorías en buena parte del mundo.

Tal como afirma Naomi Klein en su magnífico trabajo «La Doctrina del Shock» las políticas económicas de Milton Friedman y de la Escuela de Economía de Chicago se experimentaron en países con modelos de libre mercado a través de impactos en la psicología social con desastres y provocando conmoción y confusión que pudieran abrir paso a reformas antisociales.

Especulación bursátil y bancaria: La especulación consiste en el conjunto de operaciones comerciales o financieras que tienen por objeto la obtención de un beneficio económico, basado en la fluctuación de los precios. Se trata de una maximización de los beneficios apostando sobre la subida o bajada del precio de un producto.

El especulador compra un bien o un producto financiero, no para usarlo, sino para tener una ganancia sobre él en el momento de la venta. Se considera especulación las acciones sobre la oferta o la demanda de un producto, cuya única meta es de manipular los precios. Nos referiremos, por ejemplo, a la compra especulativa de un producto cuando tiene por objetivo provocar que el precio suba, haciendo aumentar la demanda del producto de manera artificial. De manera análoga, la venta especulativa de un producto provoca una caída artificial del precio.

Estabilidad presupuestaria : Se trata de un eufemismo promovido por el Banco Central Europeo y el eje franco-alemán de una norma neoliberal mediante la cual se establece como objetivo -tal como reza en la nueva redacción del reformado artículo 135 de la Constitución Española- la absoluta prioridad en el pago de la deuda y sus intereses frente a cualquier otra necesidad, obligación o compromiso del estado para con la ciudadanía.

Euribor: El Euribor (acrónimo de European Interbank Offered Rate, es decir, tipo europeo de oferta interbancaria) es un índice de referencia publicado diariamente que indica el tipo de interés promedio al que las entidades financieras se prestan dinero en el mercado interbancario del euro. Se calcula usando los datos de los 44 principales bancos que operan en Europa, y su valor mensual es muy utilizado como referencia para los préstamos bancarios.

Esto es así por definición, pero desde hace un tiempo el Euribor se encuentra bajo sospecha. La organización que se encarga de recopilar los datos de los 44 bancos es una agencia de información, Thomson Reuters, que cada día, a las 11 de la mañana, recaba los datos entre los bancos, hace una serie de operaciones y los publica.

El pasado 19 de octubre de 2011, la Comisión Europea lanzaba una investigación en bancos por una posible manipulación del euríbor. También la Comisión del Mercado de Valores de Canadá ha demandado a seis grandes bancos (HSBC Holdings, JPMorgan Chase, Royal Bank of Scotland, UBS, Citigroup y Deutsche Bank) por manipular el líbor (euribor londinense). La información refería a un grupo de brokers intercambiando correos electrónicos y SMS para ponerse de acuerdo y manejar el tipo interbancario a su favor y maximizar así beneficios.

Ante la sospecha de manipulación de los tipos de interés que conforman el Euribor, Thomson Reuters se niega a aportar información y argumenta que se solicite por la vía judicial. Hay 18 millones de préstamos referenciados al euríbor, y si se demostrara su manipulación interesada podría obligar a la banca a tener que devolver miles de millones de euros.

Eurobonos: En primer lugar hemos de decir que no existen. Se solicitan como medida estabilizadora, pero aún son sólo una propuesta.

Los eurobonos o bonos de estabilidad europeos son títulos teóricos de deuda pública, a emitir por el conjunto de todos los países de la zona euro, cuyas cantidades deberán ir expresadas en euros. Al igual que otros bonos, expresarán una cierta cantidad de dinero invertido a devolver por el deudor, un cierto ratio de interés y un cierto tiempo vencido el cual la deuda deberá ser devuelta. Los eurobonos deberán ir avalados por el conjunto de países que los compartan, y no por países individuales. Suponen una de las medidas propuestas como solución para la crisis de la deuda soberana europea, aunque existen resistencias a esta medida de solidaridad que de momento impiden su existencia.

Eurogrupo: Es la reunión institucionalizada que en la Unión Europea congrega al menos una vez al mes a los ministros de Economía y Finanzas de los Estados de la Unión cuya moneda es el euro, al presidente del Banco Central Europeo, al Comisario europeo de Asuntos Económicos y Monetarios, y a su propio presidente, elegido por mayoría de Estados para un período de dos años y medio. Su naturaleza jurídica es muy discutida, por ser sin duda un órgano integrado en el Consejo de la Unión y estar por tanto institucionalizado, pero manteniendo no obstante su carácter informal. Este carácter dual viene asimismo recogido, con idéntica ambigüedad, en el Protocolo número 14 a los Tratados, que lo regula desde la entrada en vigor del Tratado de Lisboa, como un signo más de su progresiva institucionalización. Todo esto lleva a algunos comunitaristas a considerarlo una formación muy peculiar del Consejo, e incluso ilegal.

Financiarización: Es un término que se ha desarrollado durante las últimas décadas, en el cual el apalancamiento ha tendido a sobrepasar el capital y los mercados financieros han tendido a dominar sobre la economía real (industrial y agrícola).

Financiarización es un término que describe un sistema o proceso económico que intenta reducir todo el valor intercambiado (tanto tangible como intangible, tanto promesas futuras como presentes, etc.) a un instrumento financiero o a un instrumento financiero derivado. El propósito original de la financiarización es lograr reducir cualquier producto del trabajo o servicio en un instrumento financiero intercambiable, como una divisa, y así hacer que sea más sencillo para las personas comercializar estos instrumentos financieros.

Fondos Buitre: Un fondo buitre es un fondo de capital de riesgo o fondo de inversión libre que invierte en una deuda -pública o privada- de una entidad que se considera débil o cercana a la quiebra.

Los fondos buitre, también conocidos como ‘inversionistas de la deuda triste’, están minando a la ONU y otros esfuerzos globales por relevar a las naciones empobrecidas del Tercer Mundo de la deuda que las mortifica desde muchas décadas. Los fondos buitre son las organizaciones financieras que compran las deudas que están cerca del “default” o bancarrota. El “fondo buitre” se hará con una parte de la deuda y después apretará al deudor para obtener un altísimo reembolso del préstamo, o de lo contrario llevar al deudor ante una corte penal.

El nombre es una metáfora que compara a estos inversores con los buitres sobrevolando pacientemente, esperando para lanzarse sobre los restos de una compañía que se debilite rápidamente; o, en el caso de las deudas soberanas, de un país deudor. Los operadores de mercado prefieren evitar esta denominación con denotación negativa, y en su lugar los llaman distressed debt o «fondo de situaciones especiales» (special situations funds, en inglés).

Los fondos buitre no se centran sólo en deudores corporativos, sino también en deudas soberanas estatales. En el reciente caso de Argentina, por ejemplo, los fondos buitre adquirieron una porción significante de la deuda pública externa a bajos precios (a veces sólo el 20 % de su valor nominal), e intentaron que les pagaran cuando explotó la crisis económica argentina de 2001. Un solo fondo buitre administrado por Kenneth B. Dart, heredero de la fortuna de la Dart Container, reclamó 700 millones de dólares en un juicio contra el gobierno argentino.

Fondos EFSF: El Fondo Europeo de Estabilidad Financiera (FEEF), (en inglés European Financial Stability Facility, abreviado EFSF), es una entidad jurídica especial aprobada por los 27 Estados miembros de la Unión Europea el 9 de mayo de 2010, cuyo principal objetivo es preservar la estabilidad financiera en Europa a través del ofrecimiento de ayuda financiera a estados de la zona del euro que se hallen en una situación de crisis económica. El Fondo tiene su sede en la ciudad de Luxemburgo, y el Banco Europeo de Inversiones ofrece servicios de gestión de la tesorería y apoyo administrativo.

El FEEF puede emitir bonos u otros instrumentos de deuda en el mercado con el apoyo de la Oficina Alemana de Gestión de Deuda para recaudar fondos necesarios para proporcionar préstamos a los países de la zona euro en problemas financieros, la recapitalización de bancos o comprar deuda soberana. Las emisiones de bonos están respaldados por garantías otorgadas por los Estados miembros de la zona euro.

El FEEF se puede combinar con préstamos de hasta € 60 mil millones del European Financial Stabilisation Mechanism (que dependen de los fondos recaudados por la Comisión Europea con el presupuesto de la UE como garantía) y hasta € 250 mil millones del Fondo Monetario Internacional (FMI) para obtener una seguridad financiera de hasta € 750 mil millones.

Si no se realizan operaciones financieras el EFSF cerraría después de tres años, el 30 de junio de 2013. Si hay una operación financiera, el Fondo existirá hasta que su última obligación ha sido reembolsado en su totalidad.

El Fondo sólo puede actuar después de una solicitud de asistencia se haga por un estado miembro de la zona euro y un programa para el país se ha negociado con la Comisión Europea y el FMI y después de dicho programa ha sido unánimemente aceptado por el Eurogrupo (ministros de finanzas de la zona euro) y un Memorando de entendimiento firmado. Esto sólo se produciría cuando el país no pueda reunir fondos en los mercados a tasas aceptables.

Fondos FEDER: El Fondo Europeo de Desarrollo Regional (FEDER) es un instrumento financiero de la Comisión Europea cuya finalidad es la ayuda para el desarrollo económico de las regiones deprimidas de la Unión Europea. Estos fondos son subvenciones a fondo perdido, siendo gestionados directamente por las administraciones públicas (central, autonómica y local) teniendo cada una de ellas un cupo de fondos asignado a priori para realizar proyectos en la zona. El objetivo del FEDER sería desarrollar los principios económicos en los que se basa la zona monetaria óptima para que todas las regiones de la Unión Europea convergan al mismo nivel de desarrollo, y permita fortalecer la moneda y la posición económica de Europa.

Fondos MEDE: Ver Mecanismo Europeo de Estabilidad

Fondo Monetario Internacional: El FMI se creó para fomentar la cooperación monetaria internacional; facilitar la expansión y el crecimiento equilibrado del comercio internacional; fomentar la estabilidad cambiaría y equilibraría balanzas de pagos de los países miembros. Su objetivo principal es mantener la estabilidad económica y prevenir crisis financieras y monetarias, y para ello hace una «supervisión» de las políticas económicas de los países miembros, así como de su situación económica y financiera.

En el marco de esa supervisión ofrece «asesoramiento» y recomienda políticas. Si un país decide hacer caso omiso de las «recomendaciones» del FMI, probablemente recibirá el castigo de los mercados financieros, que se basan en los informes del FMI, junto a las valoraciones de las agencias de calificación, para decidir sus inversiones.

Cuando un país no puede hacer frente a sus pagos con el exterior (no puede pagar su deuda externa), el FMI otorga financiamiento «con el fin de dar a los países miembros margen de maniobra para corregir sus problemas de balanza de pagos». Este financiamiento es siempre en forma de crédito y va siempre acompañado de condiciones. Es en el marco de estas condiciones que el FMI viene aplicando Planes de Ajuste Estructural en todo el mundo.

El FMI se creó en Bretton Woods (EEUU) en 1954, al igual que el Banco Mundial. En la actualidad lo forman 187 países. Su base de operaciones está en la ciudad de Washington DC. Carece, como sucede con el Banco Mundial, de un proceso de toma de decisiones democrático.

Foro de Davos: El Foro Económico Mundial (World Economic Forum, WEF) es una fundación sin fines de lucro (aparente) con sede en Ginebra, conocida por su asamblea anual en Davos, Suiza. Allí se reúnen para debatir de modo informal los principales líderes empresariales, los líderes políticos internacionales y periodistas e intelectuales selectos, los problemas más apremiantes que enfrenta el mundo, (su mundo); entre ellos abordan también, la salud y el medioambiente. El Foro también organiza la “Asamblea Anual de Nuevos Campeones” en China y una serie de asambleas regionales durante el año. En 2008, dichas asambleas regionales incluyeron reuniones en Europa y Asia Central, Asia Oriental, la Mesa Redonda de Directores Ejecutivos de Rusia, África, Oriente Medio y el Foro Económico Mundial en Latinoamérica. Durante el 2008, se lanzó la “Cumbre Inaugural sobre la Agenda Global» en Dubai, con la presencia de 700 expertos mundiales de cada sector que trataron 68 cambios globales identificados por el Foro.

El Foro Económico Mundial fue fundado en 1971 por Klaus M. Schwab, un profesor de economía de Suiza. Además de las asambleas, el Foro produce una serie de informes de investigación e involucra a sus miembros en iniciativas específicas de cada sector.

El movimiento antiglobalización ha hecho que Davos se abra a personalidades y personajes con perfiles muy distintos al de sus fundadores.

Foro Social Mundial: El Foro Social Mundial (FSM) o Foro de Porto Alegre es un encuentro anual que llevan a cabo miembros del movimiento por una globalización diferente, para organizar campañas mundiales, compartir y pulir las estrategias de acción, y para que los diferentes integrantes se informen unos a otros de los nuevos movimientos existentes.

El primer FSM fue organizado por la Asociación internacional para la Tasación de las Transacciones Financieras para la Ayuda al Ciudadano (ATTAC) y el Partido de los Trabajadores de Brasil (PT). Se llevó a cabo del 25 al 30 de enero de 2001 en Porto Alegre, Brasil, una de las plazas fuertes del PT. Acudieron 12.000 asistentes de todo el mundo.

Al segundo FSM, también en Porto Alegre, del 31 de enero al 5 de febrero de 2002 acudieron más de 12.000 delegados oficiales, representando a gente de 123 países y 60.000 asistentes. Se llevaron a cabo 652 talleres y 27 conferencias. Un conferenciante célebre fue el disidente estadounidense Noam Chomsky.

El tercer FSM fue celebrado nuevamente en Porto Alegre, en enero de 2003. Hubo muchos talleres en paralelo, incluyendo, por ejemplo, el taller «La vida tras el capitalismo», que proponía una discusión enfocada a las posibilidades participativas, no-comunistas, no-capitalistas de diferentes aspectos de las estructuras sociales, políticas, económicas y de comunicación .

El cuarto FSM se llevó a cabo en Bombay, India, del 16 al 21 de enero de 2004. La asistencia fue superior a las 75.000 personas que se esperaban. La diversidad cultural fue un aspecto notable del fórum. Otra decisión notable fue la de utilizar software libre, que se llevó a cabo con la ayuda de voluntarios de la Free Software Foundation. Uno de los conferenciantes más importantes fue Joseph Stiglitz.

Siguieron sucediéndose distintos foros anuales, y en el FSM-2008 se decidió por un nuevo formato descentralizado que viene celebrándose en diferentes lugares.

FROB: El Fondo Ordenado de Restructuración Bancaria se crea a principios del 2009, tras los primeros años de crisis y como mecanismo de ayuda para las entidades financieras españolas una vez que se detecta la «infección generalizada» del sistema bancario español y se decide su salvación a costa del erario público, fundamentalmente.

El Fondo de Reestructuración Ordenada Bancaria nació con una dotación mixta de 9.000 millones de euros, aportados entre los Presupuestos Generales del Estado y los Fondos de Garantía de Depósitos de las Entidades de Crédito en las cuantías y proporciones siguientes:

Se encarga, como decíamos, tanto de gestionar los procesos de reestructuración de bancos y cajas de ahorro, como de contribuir al saneamiento de sus recursos.

El FROB depende directamente del Ministerio de Economía y su consejo de administración está formado por 8 Consejeros. 5 de ellos nombrados por este ministerio a propuesta del Banco de España y los 3 restantes por cada uno de los Fondos de Garantía de Depósitos participantes en el patrimonio.

La figura del FROB es una figura anómala dentro del ordenamiento jurídico español dado que se le ha dado un carácter de entidad semiprivada. En esta línea, no le son de aplicación las leyes que rigen la organización y funcionamiento de la Administración del Estado, no está sujeto al régimen presupuestario, control de gestión de los Organismos Públicos o vinculados al estado y sólo debe cumplir las normas de fiscalización del Tribunal de Cuentas.

G8 (Grupo de los Ocho): Grupo de países más industrializados del mundo, del que forman parte Estados Unidos, Reino Unido, Alemania, Francia, Japón, Italia, Canadá y Rusia.

Grupo Bilderberg: La Conferencia Bilderberg, conocida también como Grupo Bilderberg, Foro Bildelberg o Club Bilderberg, es una conferencia de carácter anual a la que sólo se puede asistir mediante invitación. Asisten cerca de 130 invitados, la mayoría de los cuales son varones (de hecho la participación femenina era casi anecdótica hasta hace varios años). Los participantes son de gran influencia en los círculos empresariales, académicos, militares y políticos. Debido a la manera informal y privada de las discusiones, es objeto de numerosas teorías de la conspiración. El grupo se reúne una vez al año en complejos de cinco estrellas de Europa y Norteamérica, donde la prensa no tiene ningún tipo de acceso. Tiene una oficina en Leiden, Holanda.

Es más que dudosa la legalidad de estas reuniones «secretas» en las que empresarios, militares o miembros del poder de unos y otros países se reúnen y ejercen lobby al margen de sus respectivos organismos y controles parlamentarios.

En realidad, Bilderberg es más bien un grupo muy importante dentro de una Red Global de Poder Privado, infinitamente más vasta, más compleja, menos centralizada, fuera de todo control social y altamente eficaz dentro de la cual Bilderberg interactúa con otras organizaciones, clubes, lobbies y grupos de presión, que tienen objetivos comunes en lo económico, financiero, social y (geo)político, según una Agenda Globalista en común.

Constituye una red que incluye a entidades clave como el neoyorquino CFR/Council on Foreign Relations (dedicado al planeamiento geopolítico a largo plazo), la organización hermana londinense Royal Institute of International Affairs (también conocida como ‘Chatham House’), la Corporación RAND, CSIS, AEI/American Enterprise Institute (especialistas en asuntos estratégicos), el Instituto Tavistock de Londres (investigadores en psicología de masas), el Carnegie Endowment y la entidad “paraguas” Comisión Trilateral (fundada en 1973 por intereses de Rockefeller, Morgan y Rothschild, orientada a coordinar sus intereses en América, Europa y Asia).

Estos así llamados ‘bancos de cerebros’, a su vez interactúan con consultorías como Kissinger Associates, el Grupo Carlyle (que se especializa en estrategias petroleras teniendo a las familias Bush, Bin Laden y Baker como principales accionistas) o el Foro Económico Mundial del trilateralista Claus Schwab.

Este año 2012 Bilderberg se reúne en el hotel Westfield Marriot, en el estado de Virginia EE. UU., del 30 de mayo al 3 de junio próximo.

Hedge funds: Son fondos de inversión libre, (en inglés: «hedge fund», «fondo de cobertura»), también denominado instrumento de inversión alternativa y fondo de alto riesgo. Los fondos de inversión son gestionados por despachos, firmas de corredurías de bolsa, gestoras de fondos, y por bancos de inversión.

Hispabonos: Ante el problema que se presenta actualmente a gran parte de las Autonomías españolas que no consiguen vender deuda, el Ministerio de Economía está pensando poner en marcha los llamados hispabonos, que podrían aprobarse en breve por el Consejo de Ministros y que permitirán a las comunidades autónomas financiarse en los mercados a través del Estado con un menor coste. Así lo han confirmado fuentes gubernamentales, que han explicado que la emisión de hispabonos sería inmediata para que las autonomías más necesitadas de liquidez puedan hacer frente a los vencimientos de deuda más próximos. El Ejecutivo calcula que esas necesidades de liquidez superan los 15.000 millones de euros hasta final de año.

De acuerdo con las mismas fuentes, Economía ultima el funcionamiento de este mecanismo de financiación sin descartar la creación de una agencia específicamente dedicada a la emisión de hispabonos.

Esta opción implicaría que la nueva entidad tendría que recibir la calificación de las agencias evaluadoras del riesgo crediticio, lo que supone una desventaja frente a la opción de que sea el propio Tesoro Público el que se encargue de esas emisiones, en cuyo caso tendrían la misma calificación que España.

Las condiciones que se exigirán a las comunidades autónomas que quieran acogerse a este modelo de financiación las está concretando el Ministerio de Hacienda, si bien se da por descontada una disciplina fiscal absoluta.

Huella ecológica: La huella ecológica es un indicador del impacto ambiental generado por la demanda humana que se hace de los recursos existentes en los ecosistemas del planeta relacionándola con la capacidad ecológica de la Tierra de regenerar sus recursos. Representa el área de tierra o agua ecológicamente productivos (cultivos, pastos, bosques o ecosistemas acuáticos) (e idealmente también el volumen de aire), necesarios para generar los recursos necesarios y además para asimilar los residuos producidos por cada población determinada de acuerdo a su modo de vida, de forma indefinida». La medida puede realizarse a muy diferentes escalas: individuo (la huella ecológica de una persona), poblaciones (la huella ecológica de una ciudad, de una región, de un país,…), comunidades (la huella ecológica de las sociedades agrícolas, de las sociedades industrializadas, etc). El objetivo fundamental de calcular las huellas ecológicas consiste en evaluar el impacto sobre el planeta de un determinado modo o forma de vida y, compararlo con la biocapacidad del planeta. Consecuentemente es un indicador clave para la sostenibilidad.

Impuestos: Son una clase de tributos (obligaciones generalmente pecuniarias en favor del acreedor tributario) regido por derecho público. Se caracteriza por no requerir una contraprestación directa o determinada por parte de la administración hacendaria (acreedor tributario).

Los impuestos en la mayoría de legislaciones surgen exclusivamente de la «potestad tributaria del Estado» con el objeto de financiar sus gastos. Su principio rector, denominado «Capacidad Contributiva», sugiere que quienes más tienen deben aportar en mayor medida al financiamiento estatal, para consagrar el principio constitucional de equidad y el principio social de solidaridad.

Los dos tipos fundamentales de impuestos, son:

Impuestos directos: impuestos sobre la renta y sobre la propiedad. En el Estado español, el impuesto de renta sobre el trabajo (IRPF), impuesto de sociedades, los impuestos de sucesiones y donaciones, impuestos sobre el patrimonio, sobre la vivienda (IBI) o sobre el uso del coche, entre otros.

Impuestos indirectos: impuestos sobre el consumo, principalmente el IVA e impuestos especiales (tabaco, alcohol, hidrocarburos, electricidad, etc.).

Indice de desarrollo humano (IDH): Es un indicador de calidad del desarrollo humano por país, elaborado por el Programa de las Naciones Unidas para el Desarrollo (PNUD). Se basa en un indicador social estadístico compuesto por tres parámetros: vida larga y saludable, educación y nivel de vida digno.

Iniciativa PEAE: Iniciativa para la reducción de la deuda de los Países Empobrecidos Altamente Endeudados. En octubre de 1996, el BM y el FMI llegaron a un acuerdo sobre el primer plan global para reducir la deuda que permitiera al país deudor cancelar sus préstamos sin poner en peligro su crecimiento económico y sin volver a acumular atrasos en el futuro. La iniciativa tiene por objeto reducir la deuda multilateral, bilateral y comercial de los PEAE, a lo largo de un período de seis años hasta un nivel «sostenible», un nivel en el que se considera que el país es capaz de pagar sus deudas.

Instituciones Financieras Internacionales (IFI): Incluyen el Banco Mundial, el Fondo Monetario Internacional y los Bancos Regionales de Desarrollo (Bancos Interamericano, Africano, Asiático de Desarrollo, y Banco Europeo de Reconstrucción y Desarrollo).

Instituto Crédito Oficial (ICO): El ICO es un organismo financiero público encargado de la gestión de la salida y entrada de dinero por cuenta del estado español. Es quién hace efectivo el dinero de los créditos FAD aprobados por el Ministerio de Economía y Hacienda. El ICO actúa como caja pagadera y cobradora. Es el agente financiero y, por tanto, no tiene autonomía para la definición de políticas.

Intervención: Cuando ahora se habla de intervención o «rescate» en términos económicos, se refiere a la acción de toma del poder de un estado que no puede hacer frente a sus pagos, por parte de una institución extranjera, o un conjunto de ellas, a cambio de una ayuda económica gestionada directamente por el organismo interventor.

En concreto, las intervenciones que se están dando en Europa vienen de mano de la llamada Troika (Banco Central Europeo, Fondo Monetario Internacional y la Comunidad Europea) que conforman una delegación extranjera que impone un Memorando que contiene las exigencias de reformas económicas y compromisos de pago que se impone al país intervenido.

Los paises así intervenidos son Grecia, Portugal, Irlanda y parcialmente Italia.

Estas intervenciones, tal como vemos en los paises sujetos a ellas, multiplican una penosa austeridad, un enorme desempleo, una gran vulnerabilidad social, a manos de una enorme y peligrosa agresividad económica por parte de los interventores que, intencionadamente o no, destruyen el «Estado Social» .

Bajo el punto de vista de algunos prestigiosos economistas, como el premio Nobel Joseph E. Stiglitz, estas medidas en realidad suponen «una protección a los bancos europeos y más concretamente a los alemanes».

Lehman Brothers : Fundada en 1850, fue una compañía global de servicios financieros de Estados Unidos. Destacaba en banca de inversión, gestión de activos financieros e inversiones en renta fija, banca comercial y gestión de inversiones.

El holding tenía su sede social en la ciudad de Nueva York, con sedes regionales en Londres y Tokio, así como oficinas ubicadas en todo el mundo. El 15 de septiembre de 2008, la compañía anunció la presentación de quiebra.

La quiebra de esta compañía precisa un anexo (1)

Ley Glass-Steagall: La Ley Glass-Steagall es el nombre bajo el que se conoce generalmente la Ley ‘Banking Act’ de los Estados Unidos, que entró en vigor el 16 de junio de 1933 y fue la ley que estableció la Corporación Federal de Seguro de Depósitos (FDIC) y que introdujo reformas bancarias, para controlar la especulación. Esta ley fue promulgada por la Administración Franklin D. Roosevelt para evitar que se volviera a producir una situación como la crisis de 1929.

Características de la ley:

- Total separación entre la banca de depósito y la banca de inversión (bolsa).

- Creación de un sistema bancario conformado por bancos nacionales, estatales y locales. La ley Anti-monopolio (Sherman Act) impedía la competencia desleal entre ellas.

- Los banqueros fueron vetados de participar en los consejos de administración de las empresas industriales, comerciales y de servicios.

En definitiva, la finalidad de estas medidas eran que no se pudiera especular con el dinero que la gente había depositado en los bancos.

Fuertemente criticada desde mediados de los años 70, fue finalmente derogada el 12 de noviembre de 1999 por el Financial Services Modernization Act, más conocida como Gramm-Leach-Bliley Act, curiosamente justo a tiempo para permitir la constitución de Citigroup.

Mecanismo Europeo de Estabilidad: Es un perverso mecanismo de dictadura económica en Europa que garantiza la irreversibilidad de las políticas antisociales que se vienen aplicando. El conocido como MEDE, asegura que las perdidas se socialicen mientras el casino especulativo sigue su juego perverso sin control político.

Oficialmente el Mecanismo Europeo de Estabilidad (MEDE) (en inglés European Stability Mechanism o ESM) es un organismo intergubernamental creado por el Consejo Europeo en marzo de 2011, que funciona como un mecanismo permanente para la «gestión de crisis para la salvaguardia de la  estabilidad financiera en la zona euro en su conjunto». Este mecanismo celebró su sesión constitutiva en Luxemburgo el 8 de Octubre de 2012, sustituyendo las estructuras temporales que constituyen el Fondo europeo de estabilidad financiero (FEEF) y el Mecanismo Europeo de Estabilidad Financiero (MEEF).

estabilidad financiera en la zona euro en su conjunto». Este mecanismo celebró su sesión constitutiva en Luxemburgo el 8 de Octubre de 2012, sustituyendo las estructuras temporales que constituyen el Fondo europeo de estabilidad financiero (FEEF) y el Mecanismo Europeo de Estabilidad Financiero (MEEF).

En respuesta a la Crisis del euro en 2010 el Consejo Europeo de los días 24 y 25 de marzo de 2011 adoptó un amplio paquete de medidas que incluían el establecimiento del Mecanismo Europeo de Estabilidad. Anteriormente en el Consejo Europeo del 16 de diciembre de 2010 se acordó modificar el articulo 136 del Tratado de Funcionamiento de la Unión Europea para permitir a los países cuyo moneda es el euro establecer un mecanismo permanente que garantice la estabilidad financiera de la zona del euro en su conjunto.

Memorando: Memorándum de entendimiento (o MOU por sus siglas en inglés de Memorandum of Understanding). En el contexto de la actual crisis y los países «rescatados», es el documento que contiene las exigencias de reformas económicas, fiscales, impositivas, etc., y los compromisos de pago que se imponen al país intervenido.

Mercado financiero («los Mercados»): En economía, un mercado financiero es un espacio (no necesariamente un espacio físico concreto) en el que se realizan los intercambios de instrumentos financieros y se definen sus precios. En general, cualquier mercado de materias primas podría ser considerado como un mercado financiero si el propósito del comprador no es el consumo inmediato del producto, sino el retraso del consumo en el tiempo.

Hoy en día, tras su desregulación, la especulación basada en las fluctuaciones de los precios para la obtención de un beneficio económico a corto plazo, es la principal actividad de los Mercados Financieros.

Mercado secundario: El mercado secundario o mercado de negociación es una parte del mercado financiero de capitales dedicado a la compraventa de valores que ya han sido emitidos en una primera oferta pública o privada, en el denominado mercado primario.

Los títulos valores, tanto de renta fija o variable (acciones, obligaciones, etc.) son emitidos por las empresas en el mercado primario, a través de diferentes vías. El mercado secundario comienza su función a partir de ese momento, encargándose de las compraventas posteriores de esos títulos entre los inversores, se comporta como mercado de reventa, encargándose de proporcionar liquidez a los títulos.

Modelo autocentrado de desarrollo: Opuesto al modelo orientado a la exportación de productos agrícolas (modelo agroexportador) o de manufacturas producidas a bajo coste de mano de obra. El modelo autocentrado implica la construcción de estructuras económicas internas suficientemente sólidas para poder poner en marcha un desarrollo económico no dependiente de los intercambios internacionales. Por lo tanto, requiere la construcción de infraestructuras para la producción que cubra la demanda interna, se refuerzan los mercados internos y regionales, se ponen en marcha políticas de redistribución de la riqueza a través de una reforma fiscal, se fomenta el ahorro local para la financiación interna (sin tener que acudir al ahorro externo), el desarrollo de la educación y la sanidad, reforma agraria y reforma urbana para el acceso universal a la vivienda.